今週は、対面で2度、個別カウンセリングのご依頼がありました。

うちひとつは、遺留分のご相談でしたが

「確かに分かりにくいかも」と思った2つの点についてまとめました。

遺留分侵害額の負担は兄弟平等にではない

取り分が遺留分に満たない相続人から、遺留分侵害額請求をされたとき

それを誰が負担し、遺留分相当の金銭を払うべきかについて

「兄弟平等に負担する」のではない点が、普通の方には分かりにくいかな、と感じました。

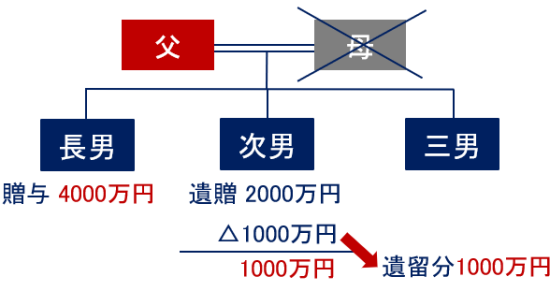

民法上は「早くもらった者勝ち」と決められています。

つまり、遺贈→死因贈与→贈与の順で、遅くもらった人から順番に

遺留分侵害額を負担することになっています。

民法1047条(受遺者又は受贈者の負担額)

1項

一号 受遺者と受贈者があるときは、受遺者が先に負担する

三号 受贈者が複数あるときは、後の贈与にかかる受贈者から順次前の贈与にかかる受贈者が負担する。

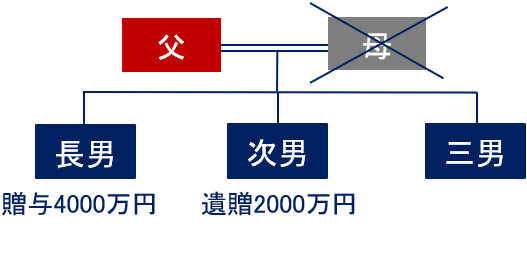

例えば、父の財産が6000万円、相続人が長男・次男・三男の3人なら

子3人の相続分は2000万円、遺留分は1000万円です。

仮に父が、長男に4000万円を生前贈与し

残り2000万円について遺言を書き、次男に全額を遺贈した場合

金額的には長男の方が多くもらっていますが、早い者勝ちなので

三男から遺留分侵害額請求をされたら

もらった時期が後である次男が、2000万円のうち1000万円を、三男に渡さなければなりません。

※長男への生前贈与は、相続開始前10年以内と仮定

※次男は、自分の遺留分1000万円までは手許に残せます

その結果、

長男4000万円

次男1000万円

三男1000万円

となり

「これじゃ不公平だから、長男が三男に1000万円払え!」ということにはなりません。

遺留分を請求する人の生前贈与は10年たっても時効にならない

次に、もう一つの誤解について。

遺留分侵害額の計算上、相続開始前10年より、さらに前の生前贈与は「もらい得」。

遺留分算定の基礎となる、財産の価額に含めなくてOKとされています。

でも、遺留分を「請求する側」の人が、遺留分を侵害されている額を計算する場合

たとえば上記事例で、三男が30年前に父から1000万円の生前贈与を受けていたら

その1000万円は、相続開始前10年より前なので、遺留分算定の基礎財産には含まれず

遺留分は6000万円をベースに計算する点は上記事例と変わりません。

ただ、三男が既にもらった1000万円は、10年以上前でも「もらったもの」と考えるため

父の相続時に三男が、長男・次男に請求できる遺留分はありません。

うーん、難しいですよね・・・

まとめ

以上、遺留分の計算について、個別カウンセリングで聞かれたことについて書きました。

所得税の確定申告、私は10件ほどです。

ただほぼ全員、財産債務調書の作成も必要なので、やはりそれなりに時間がかかっています。