目次

遺産分割協議がまとまらなくても、申告期限はやってくる

遺産分割の話し合いがまとまらない状態のことを、未分割といいます。

もちろん税務署には何の関係もない、こちらの家庭の事情ですから

相続税の申告期限は延長してもらえません。

遺産争いはいったん休戦し(休戦できないこともありますが)

法定相続分で分けたとして、死後10か月以内にとりあえず仮の状態での未分割申告を行います。

遺産分割協議がととのった時点で、更正の請求や修正申告という手続きをし、税額の精算を行えます。

この場合、未分割申告自体はさほど難しくないものの

ふと迷うのが以下のようなケースです。

死亡保険金などがある場合

既に死亡保険金や死亡退職金を受け取った人がいる場合

これらも法定相続分で分けたとして、申告することになるのでしょうか?

通常、遺族が受け取った保険金や退職金などは

相続税の課税対象にはなりますが、遺産分割の対象にはなりません。

これらはあくまで、相続税法上、相続財産とみなしているだけ(みなし相続財産)であり

民法上の遺産ではないからです。

保険金は、契約で定められた受取人が、

退職金は、退職慰労金規程などで定められた受取人が、そもそももらう権利を持っていますので

未分割という状態にはなりません。

そのため、未分割申告でも、あえて法定相続分で分けたとする必要はなく

受取人が受け取ったとして申告します。

500万円×法定相続人の数の非課税枠は?

死亡保険金と死亡退職金には、それぞれ「500万円×法定相続人の数」の非課税枠があります。

これは、受取人が相続人なら使えますので、もちろん未分割の申告でも適用して構いません。

未分割申告の計算例

相続人:長女・次女・三女

法定相続分:3分の1遺産:3億円

死亡保険金(長女が受取人):5,000万円

死亡保険金の非課税枠:500万円×3=△1,500万円法定相続分で分けたとした金額は?

長女:1億円+5,000万円-1,500万円=1億3,500万円

次女:1億円

三女:1億円

相続放棄をした人がいる場合

既に相続放棄をした人がいる場合、相続税の未分割申告ではどのように処理すればよいのでしょう?

「亡くなった人に借金がある」「借金はないが、遺産相続争いに加わりたくない」などの場合

相続人は各自相続を放棄できます。

死後3か月以内に家庭裁判所で手続きすれば、初めから相続人でなかったものとみなされます。

たとえば、相続人が長女・次女・三女の3人で

長女が「私は保険金を受け取ったから、遺産はいらないわ」と相続放棄をしたとします。

残る次女と三女の遺産分割協議が、10か月以内にまとまらなければ、未分割申告となりますが

この場合、

「法定相続分」は、相続放棄をした人を除いて算定しますが

「法定相続人の数」は、相続放棄をした人もカウント(相続放棄はないものと)し、申告します。

未分割申告の計算例

相続人:長女(相続放棄)・次女・三女

法定相続分:2分の1 ※長女は含めない遺産:3億円

死亡保険金(長女が受取人):5000万円

死亡保険金の非課税枠:500万円×3=△1500万円 ※長女も法定相続人の数に含める法定相続分で分けたとした金額は?

長女:5000万円-1500万円=3500万円

次女:1億5000万円

三女:1億5000万円

未分割申告は他にも論点が多く、意外に間違えやすいので気をつけたいですね。

メディア情報

5月3日(木)の夜、BS日テレ「深層NEWS」に出演しました。

1時間の生出演という長丁場でしたが、

関係者のみなさん、運転手さんからメイクさんまで優しくフレンドリーな方ばかり。

とはいえ、まだ録画は見ていませんが、番組HPで動画をちょっと見た限りでは

リラックスとはほど遠い、必死の形相でしたが…(^-^;

しかもGW中だったのに

メインキャスターの近野さんからはすぐにお礼状が届き、驚きました。※しかも達筆

最近は、出すことも頂くことも少なくなったお礼状。

頂くだけでも感動しますし、非常に励みになります。

ディレクターやプロデューサーの方々からもお礼のメールを頂きました。

こちらこそ、貴重な経験をさせて頂き、ありがとうございました。

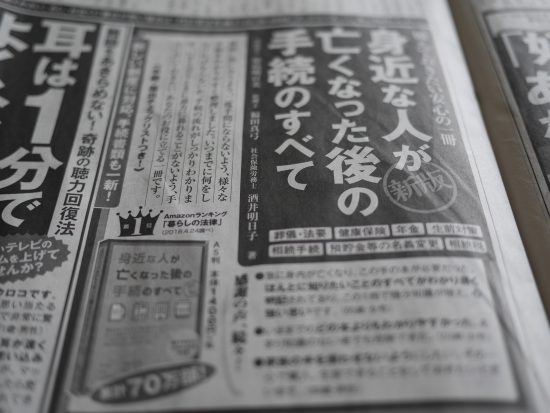

また、5月6日の日経新聞朝刊には

「身近な人が亡くなった後の手続のすべて」の広告を出して頂きました。累計70万3,000部です。

もはや著者たちを離れて独り歩きの状態ですが、こちらも大きな励みになっています。

ご購入して下さったみなさま、ありがとうございます。

引き続き、よろしくお願いします。