資産運用の相談をときどき受けます。

投資助言業の資格を持たないため、個別銘柄のアドバイスはできません。

一般論や私見をお話するだけです。

資産運用というと、つい「何を買うか」に着目しがちですが

一定額以上の資産のある方は、その先の「何で持っておくか」という全体像にも目を配りたいもの。

そこで私も、今の自分の

アセットアロケーション(リスクとリターンをふまえた保有資産の組み合わせ)を概観してみました。

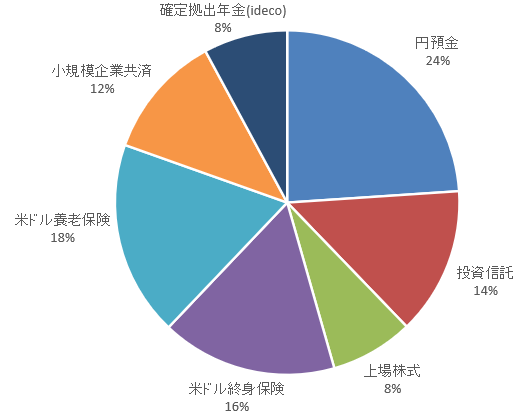

私の現在のアセットアロケーション

金額ベースでは、毎年年末に財産リストを作っていますが、今回はじめて比率を出し

金額ベースでは分からなかった、こんな特徴に気がつきました。

・ 簿外資産(終身・養老保険、小規模共済、ideco)が多い。全体の5割超

・ リスク資産(投信、上場株、ideco)の割合が意外に低い。全体の3割

・ やはり保険(終身保険+養老保険)の割合が高すぎる。全体の3割超

ただ自分では、このアセットアロケーションに納得しています。

簿外資産が多いのは想定内。

ドル建て保険はともかく、小規模とidecoは

会社員をやめフリーになったとき、退職金と年金は自助努力で積み立てていこうと決めたので。

フリー14年目に入り、順調な積立額です。

リスク資産の保有比率は「100-今の自分の年齢」が好ましいと一般的には言われます。

48歳なら、100-48=52%

でもわが家は、夫の保有資産が株偏重なので、夫婦単位で見ればちょうどいいはず。

夫の資産は私の資産ではないものの、民法上は半分権利があります。

家計は夫婦や親子全体でみたバランスも大事です。

保険は独立当初、生保の方とのお付き合いが多く、お仕事やアドバイスを多々頂きました。

為替リスクはありますが、中身はほぼ債券運用で低リスク。

私が死んだら、両親と夫に保険料以上の保険金がおりるし、まあよしと考えています。

当面、しないと決めていること

自分のライフスタイル上、以下の投資はしたことがないし、当面しないと決めています。

・ 借金を伴う投資(住宅ローン除く)

・ 信用取引や先物取引といった、レバレッジを伴う投資

・ 仮想通貨

身の丈以上の投資はせず、財産的価値の裏付けのないもの、自分が理解できないものは買いません。

逆に、今後投資するかもしれない資産は

・ 不動産

・ 金現物

東京以外に拠点をもちたいな、とか

(税務調査的にはもたない方が好ましいと聞きますが)

不確実性が増す世の中なので、通貨以外で価値のあるもの=金をもつべきか、などは考え中です。

以前は投資していてやめたものは

・ 債券

・ ロボアド

債券は、リスクに見合うリターンがない

ロボアドは、手数料に見合う運用成果は得られない、と感じたからです。

資産運用に正解はない

資産運用のやり方に、唯一の正解はありません。

お金をどう稼ぎ・貯め・使うかは、その方のライフスタイル次第だからです。

ライフスタイルという語には

「現実社会のリアルな生活」と「世界観・価値観」いう2つの視点があります。

「現実社会のリアルな生活」とは、言葉通り、年齢、家族構成、職業、趣味、など。

資産運用の主目的は、人生の三大資金である「住宅・子ども・老後資金」のため。

なので、マイホームを買うか買わないか、結婚するかしないか、子を持つか持たないか

会社員か自営業かなどで、必要額やリスク許容度は変わります。

「世界観・価値観」とは、人生で何を重視するか、自分のお金を何に役立てたいか。

今は機関投資家も、投資先の企業価値向上だけでなく

安心・安全で持続可能な社会の実現を念頭に、議決権を行使しています。

個人の投資もそれと同じで、考え次第でおのずと投資先は変わると思います。

私は今まで、前者のライフスタイル、「リアルな生活」重視の投資でした。

でも、働く43年間(22~65歳)、老後の25年(65~90歳)想定でいくと

働く=投資できる期間はあと16年しかありません。

徐々に後者のライフスタイル、「価値観」重視に比重を移し、投資したいと考えています。

まとめ

以上、今の自分のアセットアロケーションを俯瞰しました。

余談ですが、運用したお金を将来受け取る時の課税については、事前にチェックしておきましょう。

所得にカウントされるのか、

それとも単なる保有財産の取り崩しとされ所得にカウントされないのかは、運用成績以上に重要です。

雑所得や一時所得になると、健康保険料や介護保険料、医療費や介護保険サービスの自己負担額が増え

結果的に損をする可能性があります。

退職所得は、非課税枠やもらう順などさらに注意が必要ですから、FPさんに相談するのが確実ですね。