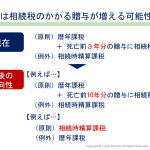

令和5年度の税制改正では、相続贈与の一体課税という大きな改正があったため

日本経済新聞でも「点検 相続節税」という連載がされています。

本日、2023年1月28日の朝刊

「相続税、生命保険で負担減 非課税枠や保険料贈与を活用」にコメントを掲載して頂きました。

購読されている方は、お読み頂ければと思います。

非課税枠「500万円×法定相続人の数」は必ず活用を

記事は基礎的な内容です。

相続税がかかる方は

死亡保険金の非課税枠(500万円×法定相続人の数)は、使わないと単純に損なので

被保険者・契約者を親、受取人を子にした契約形態での保険には、必ず入っておくこと。

公益財団法人生命保険文化センターの調べでは、

一般の方の間では、この非課税枠の認知度は4割弱しかないそうです。

さらに、国税庁のデータによれば、相続税がかかる人でさえ

保険金が非課税枠を超えていた(ちゃんと枠まで入っていた)方は、全体の3割弱とのこと。

私は、この非課税枠の話はもう10数年前からしているし

さすがにいらないのでは?と思いましたが

やはり基礎が大事ということで、記事にも使われたようです。

一時所得形式での保険加入

また、生前贈与と組み合わせた保険の活用法、

父→子へキャッシュを贈与し

そのキャッシュを保険料に充てて、子が親に保険をかける。

そうすれば、親死亡時には子に

もうけの半分にしか課税されない一時所得として所得税がかかるので、税負担を軽減できる

は、別の先生のコメントとして触れられています。

私は、相続税の節税目的は、生前贈与だけで果たせるので

・贈与したお金を相続まで子に使わせたくない(保険の形でFixさせる)

・運用目的(外貨建て保険などを使って増やす)

といった別の目的がないなら、無理に保険にする必要はないと考えています。

運用ならNISAの限度額も拡大されましたし、ね。

近年は「みなし贈与」を活用した商品も

ただ近年は、保険のプロの方の話によれば

わざわざ「贈与→保険加入」といったステップを踏まなくても

契約者・被保険者と、生存給付金受取人を別の人にして

(たとえば、前者を親や祖父母、後者を子や孫など)

相続税法第9条の「みなし贈与」の規定を適用させることで

自動的に子や孫に、贈与税が課税される商品がよく販売されているとのこと。

なので、保険の利用ニーズのある方は

相続と保険に精通した方にご相談した方がよいですね。

相続税法 第9条

第5条から前条まで及び次節に規定する場合を除くほか、対価を支払わないで、又は著しく低い価額の対価で利益を受けた場合においては、当該利益を受けた時において、当該利益を受けた者が、当該利益を受けた時における当該利益の価額に相当する金額(対価の支払があつた場合には、その価額を控除した金額)を当該利益を受けさせた者から贈与(当該行為が遺言によりなされた場合には、遺贈)により取得したものとみなす。ただし、当該行為が、当該利益を受ける者が資力を喪失して債務を弁済することが困難である場合において、その者の扶養義務者から当該債務の弁済に充てるためになされたものであるときは、その贈与又は遺贈により取得したものとみなされた金額のうちその債務を弁済することが困難である部分の金額については、この限りでない。

※この第9条は

民法上の贈与契約がされていなくても(あげた・もらったがなくても)

結果的に得をした人がいるなら

贈与があったものと「みなして」、得をした人に贈与税を課税するという規定です。