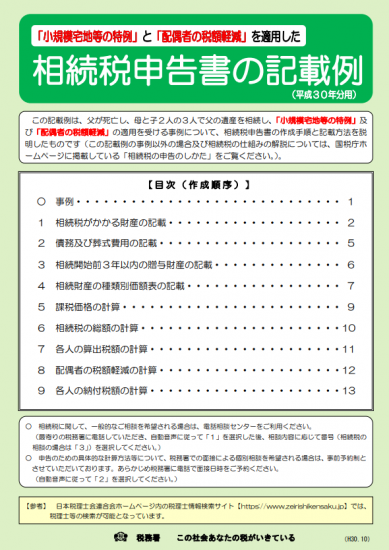

国税庁のHPには

小規模宅地等の特例と配偶者の税額軽減を適用した相続税申告書の記載例が

掲載されています。

父が死亡、母と子2人の計3人が父の遺産を相続し

小規模宅地等の特例と配偶者の税額軽減の適用を受けるというオーソドックスな申告書の記載例が

細かく説明されています。

法定相続人 3人

基礎控除額 4800万円

死亡保険金の非課税限度額 500万円×3人=1500万円

配偶者の税額軽減・小規模宅地等の特例(特定居住用)の適用あり。

自宅土地建物、上場株式、現預金、死亡保険金。

資金原資は父(父の稼ぎ)だが子2人の名義になっている、いわゆる名義預金あり。

生前贈与加算(子への相続開始前3年以内の生前贈与)あり。

ただし、贈与税の非課税枠110万円の枠内なので、贈与税の申告納税をしていない。

葬式費用の控除あり。

なんと、オーソドックスどころか申告もれになりやすい

名義預金や贈与税基礎控除枠内の3年内贈与も相続税の対象だと解説してくれています。

「財産の名義にかかわらず

被相続人の財産で家族の名義となっているものや無記名のものなども

相続税の課税対象となります。」と注意書きまでありました

(無記名とは割引債のことです)。

でも、この記載例に従えば、自分で申告書が作れる訳ではありません。

なぜなら、肝心の財産評価については一切触れられておらず

「国税庁HPのタックスアンサー(財産の評価)をご覧ください」だからです。

私の元にも

「自分で相続税の申告書を作りたいので教えて下さい」

というお客様がお越しになることがあります。

実際には、土地の評価の下げ方が難しかったり

第11・11の2の付表1(小規模宅地特例の計算明細書)の記載方法で行き詰まったりして

断念される方が多いです。

でも、小規模宅地特例と配偶者税額軽減が使え、納税額がゼロの方なら

以下の国税庁HPの赤丸部分を参考に、チャレンジしてみてもよいかもしれません。