週刊朝日2019年11月8日号

「きょうだい格差が招く相続トラブル」に取材協力・コメントしています。

兄弟格差は、相続争いの永遠のテーマですが

「過去どのくらい前までの生前贈与を、親からの遺産の先取りと考えるか」

そのさかのぼる期間が、今年7月1日以後の相続から変わりました。

従来は、遺言の有無に関係なく

過去一生涯分、親からのすべての贈与を遺産の先取りと考え

相続時の取り分を計算していましたが

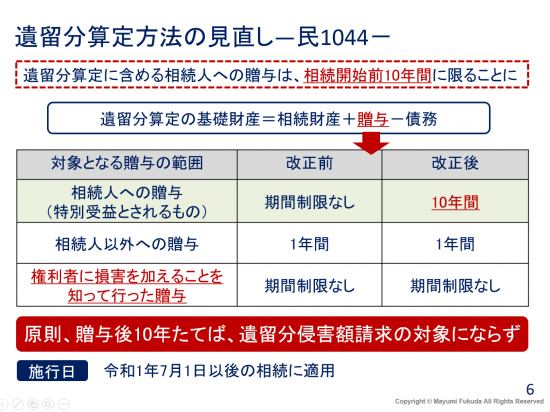

改正により、遺言がある場合の遺留分侵害額の算定上は

さかのぼる期間が過去10年分になり

原則、それ以前にもらった分はもらい得になりました。

遺言の有無による違いに注意が必要です。

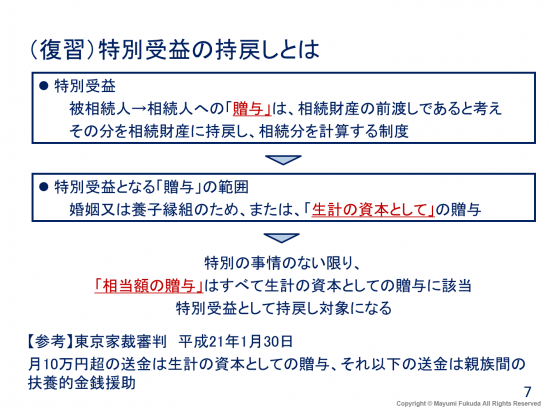

原則、生前贈与は遺産の先取り=特別受益

親からの学費やマイホーム購入資金などの援助の額は、通常、兄弟ごとに差があります。

でも、それらの差が大きい場合は

相続時にその差を考慮しないと、本当の意味で公平な財産分けができません。

そのため、亡くなった方から相続人への、まとまった額の生前贈与は

特別受益と呼ばれる遺産の先取りにあたると考え

その分を遺産にプラスし、相続時の取り分を計算することになっています。

遺言の有無による特別受益の取扱いの違い

相続時の取り分は、遺言の有無によって違い

・ 遺言なし:相続分

・ 遺言あり:遺留分

です。

そして、相続分・遺留分、どちらを算定する場合でも

相続人間の公平のため、遺産に特別受益をプラスする考え方は同じです。

しかし、亡くなった父の相続人が長男・長女の2人のとき

遺言がなく、長男・長女が遺産分割のため、相続分を算定するときは

父→長男・長女への過去一生涯分すべての生前贈与を遺産にプラスし、取り分計算をするのに対し

遺言があり、遺留分を侵害された長女が長男に遺留分侵害額請求を行うため、

遺留分侵害額を算定するときは

考慮すべき父→長男への生前贈与は、過去10年分に限られます。

(↓先日のFPフェアで使ったレジュメの一部です)

ひとりごと

今回の週刊朝日の記事は、事前に原稿の確認ができず

本来は「遺留分侵害額請求(改正法)」と表記すべきところが

「遺留分減殺請求(旧法)」になっていました。

改正の内容を正確に伝えるのは、難しいですね。