昨日午前は、相続後見マネー塾(通称女士会。女性FPと士業の集まり)の月一勉強会、

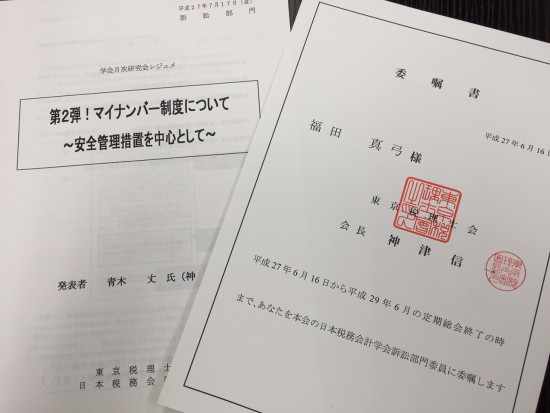

午後は、安本主催の未来経営塾(若手経営者10人)の講座で、 夜は訴訟部門の月次研究会。

3か所での議論内容はまったくバラバラで、

女士会では、保佐人案件の資産管理と相続税対策、障害者の特定贈与信託

未来経営塾は、経営戦略とビジネスモデル

月次研究会は、税理士事務所内でのマイナンバーの安全管理措置。

本来の税理士業務ではない集いから、ザ・税理士!の研修まで、

自由に動けるのがフリーランスのメリットのひとつです。

いろいろな人や空気に触れ、少しは脳が活性化されればよいのですが。

ただ、税理士的に気になるのは、マイナンバーへの対応です。

クライアントへの情報提供や研修は、一通り終わったという税理士が多いはずですが

実は一番やっかいなのは、自分の事務所内の準備です。

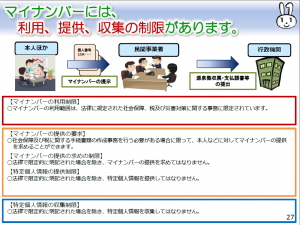

一般企業なら、従業員などの個人番号にタッチするのは、「総務か経理担当者のみ」。

その人(個人番号関係事務実施者)とデータ(特定個人情報等)を、物理的に他の社員と遠ざければひとまずOK。

零細向けマイナンバーチェックリスト

(カギがかかる棚や引出に保管すればOKだそう!)

でも税理士事務所は、正社員に限らずパート、外注先などの「社員全員」が、

本来業務の中で顧客の個人番号を扱います(特定個人情報取扱事務受託者及び税務代理人)。

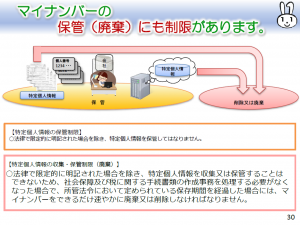

データの漏れ・紛失は論外とはいえ、法に違反した個人番号の収集・保管・破棄を行うと、懲役や罰金。

所長は責任重大です。

収集はともかく、保管期限をきちんと管理し、過ぎたら即、破棄手続ができるのか。

税理士にメリットはなさそうですが、でもやるしかありません。

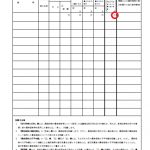

また、給与の源泉徴収票は、従業員が自身の所得を証明する手段として、官以外の場所でも使用します。

でも、例えば住宅ローンを借りるとき、金融機関は個人番号の記載がある源泉徴収票を受け取れないので

(提供制限違反)、会社や税理士事務所が個人番号を印字しない源泉徴収票を再発行します。

こういう取扱い、全国民に正しく分かってもらうのは、いつになるのかな?

税理士事務所としては

・ できるだけ紙の資料は作らず(印刷せず)、データ上で管理する

・ 印刷時には、個人番号を載せるか否かを、その都度、用途に応じ検討する

などを、徹底する必要がありそうです。

********

前期に続き、日本税務会計学会 訴訟部門の委員となりました。

日本税務会計学会とは、東京税理士会の中の研究組織です。

難解な判例を研究し続けている訴訟部門の先生たちとは、ほど遠すぎる私…ですが

実務上の必要性に迫られて、自分が日々行うインプットと

研究会の議論との違いが面白く感じているのも、また事実。もう2年間、頑張ります。