「生前贈与がダメになる」と言われても

何がどう変わるのか、正しくわかっている方は少ないようです。

ざっくり言えば、生前贈与ができなくなるわけではなく

「相続税の節税目的での生前贈与がしにくくなりそう」。

具体的には、「相続税の生前贈与加算」という決まりや

「贈与税の計算方法の原則・例外」が、改正される可能性があります。

※追記(2021(令和3)年12月10日)

本日公表の税制改正大綱により、以下の改正は令和5年以降に先送りされることが明らかになりました。

難しくなるのは「節税目的」での生前贈与

贈与税の計算は、今までは、相続税の計算とは切り離されていて

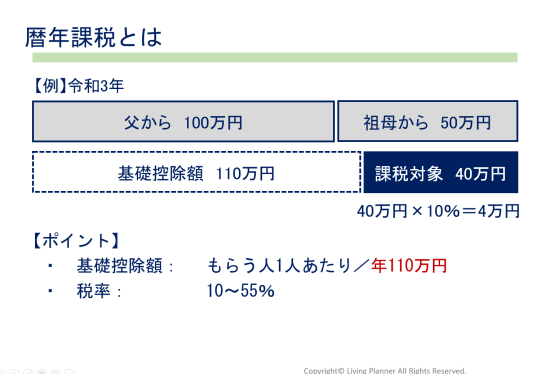

「もらう人1人あたり年110万円」の非課税枠(基礎控除額)を活用すれば

税金がかからずに財産を、次の世代へ渡すことができました。

暦年課税とよばれる、贈与税の原則的な計算方法です。

110万円以内の贈与なら、贈与税がかからず渡せ、将来の相続税を減らせるメリットもありました。

ただそのやりすぎが、格差の固定化につながっているという指摘があり。

生前贈与は遺産の前渡し、なのだから

今後は、暦年課税で相続税と贈与税の計算を切り離さず

2つの税を一体で計算する仕組みへと、改正される可能性が高まっているのです。

これが「生前贈与がダメになる」といわれている理由で

以下が、その根拠(昨年令和2年12月に公表された税制改正大綱)です。

【参考】今後の贈与税の方向性(令和3年度税制改正大綱より抜粋)

(前略)わが国の贈与税は(中略)富裕層による財産の分割贈与を通じた負担回避を防止するには限界がある。諸外国では、一定期間の贈与や相続を累積して課税すること等により、資産の移転のタイミング等にかかわらず、税負担が一定となり、同時に意図的な税負担の回避も防止されるような工夫が講じられている。今後、こうした諸外国の制度を参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化の防止等に留意しつつ、資産移転の時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

つまり、今後しにくくなるのは

「相続税の節税目的で、贈与税の負担なく(または少ない負担で)暦年課税による贈与をすること」

だと予想されています。

実際に相続税・贈与税はどう変わる?

では、どう変わるのか。

細かい内容は、まだ明らかになっていませんが

上記で引用した税制改正大綱の、下線部分がヒントになります。

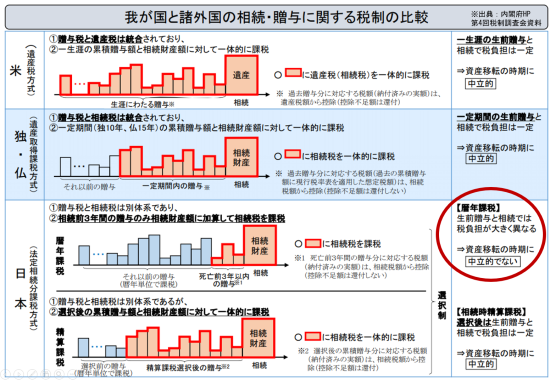

「他の国は、死亡前の一定期間(ドイツは10年、フランスは15年)の贈与を

相続税に取り込んで課税し、相続税の課税逃れを防止している。

だから日本も、相続税と贈与税を一体で課税できるよう

贈与税(相続時精算課税(例外)と暦年課税(原則))のあり方を見直そう」と書かれています。

そして、この↑資料にも書かれていますが、現在の日本の相続税・贈与税の計算も

両者が完全に切り離されている(暦年課税だけという)わけではなく

一部、相続税と贈与税を一体で計算する仕組みがあり、それが以下の①と②です。

なので、今後は①②のどちらかが

何らかの形で拡大・強化される可能性が高いと予想されています。

①相続税の生前贈与加算

ひとつめが、相続税の生前贈与加算という決まりです。

相続税と贈与税は、どちらも「相続税法」という法律の中に規定があり

相続税がメインで、贈与税がサブです。

なので、相続税のかかる人に対する、亡くなる直前、具体的には死亡前3年以内の贈与は

死亡時の遺産にプラスし、メインの相続税を課税させてね、という決まりがあります。

②贈与税の相続時精算課税

ふたつめが、相続時精算課税とよばれる、贈与税の例外的な計算方法です。

暦年課税(原則)の「もらう人1人あたり年110万円」の非課税枠を使わない代わりに

相続時精算課税(例外)には「あげる人・もらう人の間で一生涯2500万円」の特別控除額があります。

この二者間の贈与が累積2500万円に達するまでは、贈与税がかかりません。

ただし、2500万円はあくまで「贈与税」がかからない枠であり

あげた人の死亡時には、既に贈与でもらった財産のすべてに「相続税」がかかることになっています。

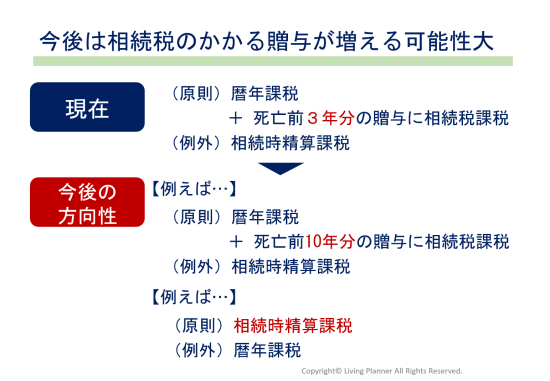

改正の方向性

仮に①を強化するなら

死亡前3年ではなく、諸外国のように死亡前10年、15年の贈与に拡大し、相続税を課税する

または②を強化するなら

相続税を課税できる、相続時精算課税を贈与税の原則的な計算方法とする

などの可能性が考えられます。

ただ、今の時点ではまだ何も明らかになっていませんので、あくまで推測の話です。

まとめ

以上、「生前贈与はダメになる」と言われていることについて、

今分かっていることを書きました。

もう1年近く前になりますが、昨年12月、セゾンカードのウェブセミナーでこの話をしています。

参考までにレジュメも貼りましたので

ご興味のある方は、「駆け込み贈与」の前に参考にしていただけたらと思います。