相続税には、障がいのある人の税負担を軽くする「障害者控除」という規定があります。

控除できる人の範囲は意外に広いので、控除もれに注意が必要です。

障害者控除とは

相続や遺言で財産を取得した人が

・ 日本国内に住所がある

・ 法定相続人(相続放棄をしてもOK)

・ 85歳未満の障がい者

の場合、以下の算式で計算した金額を、障害者控除として相続税から差し引けます。

一般障害者 (85歳-相続開始時の年齢)×10万円

特別障害者 (85歳-相続開始時の年齢)×20万円

※ 相続開始時の年齢は、1年未満切り捨て

相続開始時の年齢を65歳9か月とすると、控除額は

(85歳-65歳) × 20万円=400万円です。

相続人が85歳を超えている場合は、対象になりません。

成年被後見人も対象になる

一般・特別のどちらにあたるかは

精神障害者保険手帳や身体障害者手帳の「級」で判定することが多いのですが

気をつけたいのが、認知症の相続人がいる場合です。

相続税法上は、手帳の有無にかかわらず

「精神上の障害により事理を弁識する能力を欠く常況にある者」は障害者にあたります。

そのため、相続人が認知症で成年後見人がついているケースも

障害者控除(特別障害者)の対象になります。

国税庁HP/成年被後見人の相続税における障害者控除の適用について

以前は、70歳が上限年齢でしたが

平成22年4月からは上限が85歳になったため、該当するケースが増えています。

控除不足額を扶養義務者から引くのを忘れずに

「障がいのある人は、そうでない人に比べて生活費が多くかかるだろうから、配慮しよう」

これが、障害者控除のそもそもの立法趣旨です。

そのため、障害者本人の相続税から控除しきれない分(控除不足額)は

障害者の扶養義務者の相続税から、差し引けることになっています。

扶養義務者とは、配偶者、直系血族(祖父母・親・子・孫など)、兄弟姉妹のほか、

3親等内の親族のうち生計を一にしている者のことです。

優先順位はなく、上記の誰からでも差し引けます。

たとえば、父の相続税申告で、認知症の母の障害者控除に余りが出た場合

長男と長女、どちらの相続税から差し引くかは、両者の話し合いで自由に決めて構いません。

もちろん公平に、各人の税額比であん分し、差し引いてもOKです。

【参考】扶養義務者の条文

相続税法 第1条の2(扶養義務者)

一 配偶者及び民法(中略)第877条(扶養義務者)に規定する親族をいう。

民法 第877条

直系血族及び兄弟姉妹は、互いに扶養をする義務がある。

2 家庭裁判所は、特別の事情があるときは、前項に規定する場合のほか、三親等内の親族間においても扶養の義務を負わせることができる。

3 前項の規定による審判があった後事情に変更を生じたときは、家庭裁判所は、その審判を取り消すことができる。

相続税法基本通達1の2-1(「扶養義務者」の意義)

相続税法(中略)第1条の2第1号に規定する「扶養義務者」とは、

配偶者並びに民法(中略)第877条《扶養義務者》の規定による直系血族及び兄弟姉妹

並びに家庭裁判所の審判を受けて扶養義務者となった三親等内の親族をいうのであるが、

これらの者のほか三親等内の親族で生計を一にする者については

家庭裁判所の審判がない場合であってもこれに該当するものとして取り扱うものとする。

なお、上記扶養義務者に該当するかどうかの判定は、

相続税にあっては相続開始の時、贈与税にあっては贈与の時の状況によることに留意する。

実際に扶養していなくても控除OK

間違えやすいのが、実際に障がい者を扶養しているかどうかは問わない点です。

被相続人:父(母は既に死亡)

相続人:長男・長女(障害者)

長女の障害者控除:400万円

相続税:長男600万円、長女300万円

→長女の障害者控除は100万円余る

この場合、長男が、長女をまったく扶養していなくても、長女の兄弟=法律上の扶養義務者であるため

長女の障害者控除の余り100万円を、長男は自分の相続税から差し引けます。

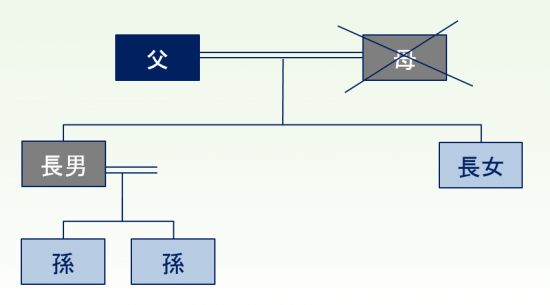

一方、この例で父より先に長男が亡くなっていた(以下の家系図のような「代襲相続」になる)場合

長男の代襲相続人である孫2人と長女が、父の相続人になります。

この場合、孫(長男の子)は、通常、長女の扶養義務者にあたりません。

長女の三親等親族なので、扶養義務者として扱われるのは長女と生計一の場合に限られます。

よって、長女の障害者控除の余りは、孫の相続税からは差し引けません。

ひとりごと

今週は、信金中央金庫さんにて、全国の信用金庫さん向けの講演でした。

年内の講演はこれで終わり。少し肩の荷が下りました。