相続税が大幅に安くなる特例といえば

【 配偶者の税額軽減 】

配偶者は、相続した財産額が1億6,000万円または法定相続分までは、相続税がかからない

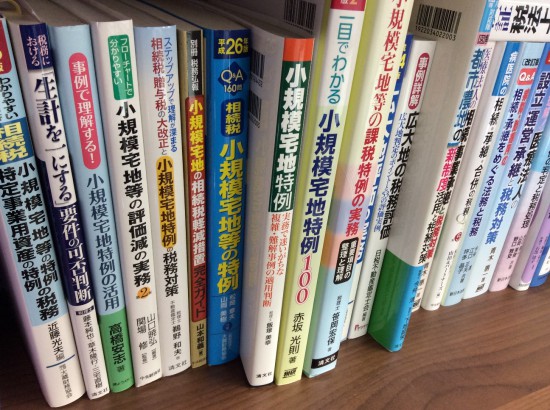

【 小規模宅地等の特例 】

自宅の土地を、

配偶者又は同居親族(いない場合はマイホームを持たない別居親族)が相続すれば、

来年からは上限330㎡まで、土地の評価額が8割引

この2つです。

この2つの特例は、基礎控除額や生命保険金の非課税とは違い

要件1. 相続税の「申告書」を提出する

要件2. 相続税の申告期限までに、「遺産分割協議」が成立している

適用を受けるには、この2つが要件である点で共通しています。

要件1. 相続税の「申告書」を提出する

平成23年度の税制改正で、配偶者特例は当初申告要件が廃止されました。

一方、小規模特例には、当初申告要件が残っていますので、一般的には、配偶者特例の方がゆるく、

小規模特例の方が厳しいというイメージのようです。

とはいえ、条文上はどちらの規定も、期限内申告(申告期限までに出す申告書)に限らず、

期限後申告(期限を過ぎてから出す申告書)や修正申告でも適用が受けられるので

遅れたり、間違えて申告したような場合でも大丈夫。

さらに、配偶者特例は、更正の請求(5年以内)でも適用が受けられます。

要件2. 相続税の申告期限までに、遺産分割協議が成立している

なので実際に、これらの特例を使えるか・使えないかは、 要件2が問題になります。

原則として、相続から10か月以内に財産分けの話し合いがまとまらないと、適用を受けられません。

では、その瞬間に即、配偶者特例と小規模特例の適用が受けられず、相続税額倍以上が確定!かというと、違います。

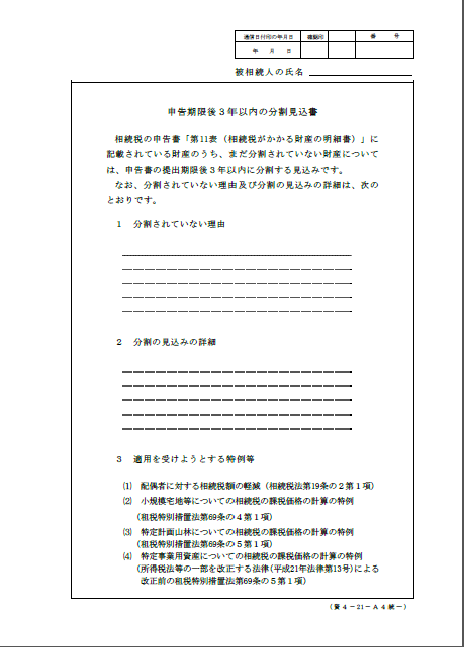

申告書(期限後でも修正でもOK!)に申告期限後3年以内の分割見込書を添付して提出し、かつ

申告期限から3年以内に話し合いがまとまれば、適用を受けられます。

※ 申告期限後3年以内の分割見込書

この見込書↑を申告書と一緒に出すのを、絶対に忘れないこと!!

たとえば

Q

10か月たっても遺産分割がまとまらず

・ 特例を使わずに、 期限内申告書を提出した、または

・ 申告期限を過ぎてしまい、期限後申告書を提出した

A

期限内(又は期限後や修正)申告書と一緒に、上記の「申告期限後3年以内の分割見込書」を税務署に提出して下さい。

その後、当初の申告期限から3年以内に話し合いがまとまれば、どちらの場合も2つの特例を適用でき

それから4か月以内に「更正の請求」を行うと、多く納めた相続税を返してもらえます。

基礎控除額が4割下がる来年からは、結構こういった事例も増えそうですが

国税OBの著名な税理士さんが書いた、 税理士向けの本でも誤って解説されていたりするので、ドキドキします。

が、この本はオススメです。 私も、一部誤って理解していた点がありました。

一般の人に、2つの規定を説明するときは

「相続から10か月をすぎると、配偶者特例と小規模特例は使えません。

だから財産分けでもめないよう、遺言書を作りましょう

/又は、10か月以内に遺産分割協議がまとまるように努めましょう」と説明することが多いです。

でも、細かい点まできちんと押さえておいた方が、イザというとき安心ですね。