民法相続編が改正され

婚姻期間が20年以上の夫婦間で、配偶者の一方が他方に対し、自宅の

・ 贈与(生前に渡すこと)

・ 遺贈(遺言で相続させること)

をした場合、自宅は遺産分割の対象から除かれることになりました。

2019年7月1日以後の遺贈・贈与から適用されます。

持戻し免除の意思表示の推定規定、と呼ばれ

今後は、その分配偶者が財産を多く相続できるようになる、といわれています。

しかし、配偶者がもらった自宅は、「遺産分割」の対象外になっても

他の相続人の「遺留分」の対象には含まれるケースが多いと考えられます。

この点、非常に誤解が多そうなので、遺言を作る際には注意が必要です。

目次

生前贈与は遺産の先取り。その分相続時の取り分は減る

遺産分割は、遺産を法定相続分で分ければそれでOK、という訳ではありません。

相続人間の公平の観点から、相続人への贈与は「遺産の先取り」だと考えるからです。

相続時には贈与財産を遺産にプラスし、取り分計算を行います。

これを「特別受益の持戻し」と呼びます。

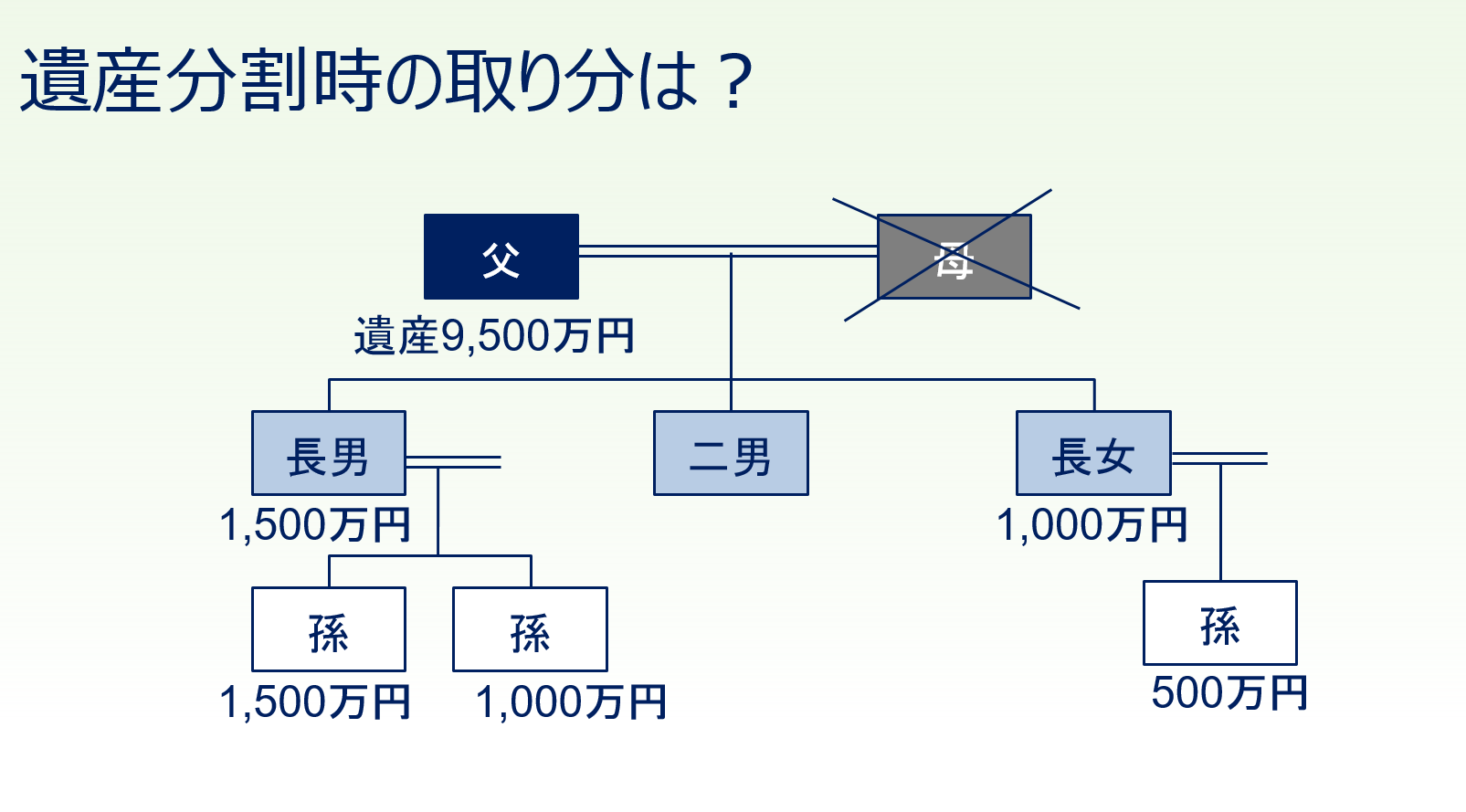

例えば、父死亡時の遺産が9,500万円、相続人が長男・二男・長女の3人で

父が生前、長男に1,500万円、長女に1,000万円の贈与をしていたら

取り分計算のスタートは、遺産9,500万円ではなく

遺産の先取り分、長男1,500万円+長女1,000万円=2,500万円をプラスした

1億2,000万円になります。

長男・二男・長女の取り分は、1億2,000万円の3分の1である4,000万円ずつ。

長男と長女は、4,000万円から贈与の先取り分を差し引いた額を相続します。

ちなみに、孫への贈与は、原則考慮しません。

そのため、孫へ教育資金の非課税贈与などを行っている家庭の場合

長男家・二男家・長女家としての贈与額に差があると、遺産分割時のトラブルのもとになりがちです。

法定相続分・遺留分のおさらい

「法定相続分」は、遺言が「ない」場合の取り分のことです。

「遺留分」は、遺言が「ある」場合に兄弟姉妹以外の相続人に保障されている最低限の取り分のこと。

妻や子が相続人になるケースでは、遺留分は法定相続分の半分になります。

遺言のあるときに、法定相続分の話は出ませんし、遺言のないときに、遺留分の話は出てきません。

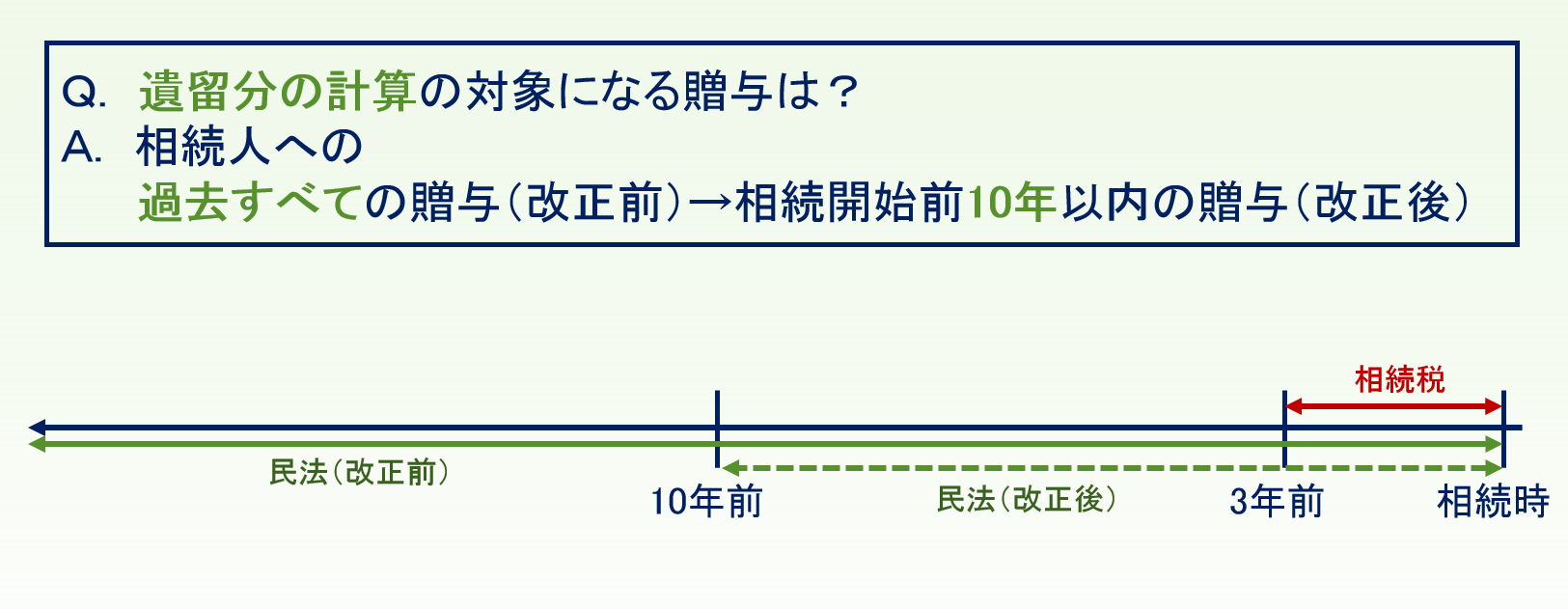

遺留分対象は過去10年分の生前贈与に限定された

従来は、相続人への贈与は「過去すべての分」を遺産にプラスし

遺留分を計算することになっていました。

これが、民法相続編の改正により

原則として相続開始前10年以内の贈与だけを考慮すればよくなります。

「え?もともと相続開始前3年だけじゃないの?」と聞かれることがありますが

それは、相続「税」の計算上の話です。

ただし、気をつけたいのが「遺留分権利者に損害を加えることを知っていた場合」は

10年より前の贈与も、遺産にプラスされることになっている点です。

あげる人・もらう人の両方が、贈与時に

「他の相続人の遺留分を侵害していると分かっていて」

「さらに、贈与した人の財産が今後増えないと予測できていた」

ようなケースが、これにあたります。

配偶者へ自宅を贈与した場合の遺留分計算は?

話を戻します。

改正により、婚姻期間が20年以上の夫婦間で、配偶者に自宅を贈与した場合

自宅は「遺産分割」の対象から除かれます。

しかし、「遺留分」の計算上は、違います。

自宅の贈与が相続開始前10年以内なら、通常通り、遺産にプラスし、遺留分を計算します。

もし他の相続人の遺留分を侵害していたら、配偶者は、その分を現金で返す必要が生じます。

遺留分を侵害されたら「遺産」ではなく「お金」をもらえることに/Living Planner

贈与から10年を超えていれば、原則、遺産にプラスする必要はないものの

「遺留分権利者に損害を加えることを知っていた(と相手に主張・立証された)場合」

既に10年たっていても、自宅を遺産にプラスし、遺留分を計算しなくてはならなくなります。

普通の家庭の場合、自宅がメインの財産であることが多いので

「遺留分権利者に損害を加えることを知っていた場合」に該当するケースが多くなると思われます。

単に「配偶者は財産を多く相続できる!」改正ではありませんので、十分気をつけましょう。

ひとりごと

先週土曜は、女税の連続研修でした。

笹岡先生は

「『持戻し免除の意思表示の推定規定』は、「みなす」ではなく「推定する」だからね。

だから僕は、今後も遺言にきちんと「自宅は持戻し免除」と入れるつもり」と

参加者に注意喚起(脅し?)していらっしゃいました。

実は、「みなす」と「推定する」は、法律的には意味が異なり

・ みなす:当然に、そのような効果を認める

・ 推定する:反証がない限り、そうだと認める

つまり、改正民法は

故人に「贈与した自宅は遺産分割の対象外」という意思があっただろうと「推定する」だけ。

反証(奥さんに無理強いされたとか)があれば、ひっくり返る(遺産分割の対象になる)恐れがある。

なので、きちんと遺言にも入れておいた方が安心だよね、ということでした。

**********

昨日、1万部の増刷が決まりました。

新版としては8刷になり、累計部数は73万3,000部になります。