相続税には、「相次相続控除」という規定があります。

相次相続控除とは

例えば

・ 父が亡くなり、父の財産を母が相続(1回目)

・ その後10年以内に母も亡くなり、母の財産を子どもが相続(2回目)

この場合、立て続けに、同じ財産に対し2度、相続税がかかります。

それはかわいそうだということで、10年以内に2回以上相続が起きたときには、

1回目の相続で払った相続税の一部を、2回目の相続で払う相続税から差し引けるという制度です。

税理士は、戸籍を見たり、お客様からヒアリングしたりして、

「あ、相次相続控除使えるかも?」と判断しますが、実は意外な盲点が。

それは、夫婦間(父→母)ではなく、兄弟間でも

10年以内に相続で(遺贈はダメ)財産を取得していた場合も、適用が受けられるという点です。

兄弟間の相続となると、税理士もつい確認を忘れがち…

兄弟間の相次相続控除

例えば、今回、亡くなった「父」が、6年前に「姉」の財産を相続していた、というケース。

姉は夫に先立たれ、子もおらず、親も既に死亡していた。

よって、第三順位の相続人である父(姉の弟)が、姉の相続人。

姉は、夫からかなりの額の財産を相続していた。

よって、姉の財産を相続した父も、姉の相続時に相続税を払っていた。

こういったケースにも、時折、遭遇します。

とはいえ、父の戸籍だけ見ても、この事実は分かりません。

お客さまも「まさか、おば(父の姉)の相続が、父の相続税に関係するなんてね」と思っています。

担当した税理士の「知識+聞き出す力」が問われるケースといえるでしょう。

申告書閲覧サービスも活用しよう

相次相続控除の計算には、「姉(1回目の相続)」の相続税の申告書が必要になり

控えを保存していなければ、税務署に申告書の閲覧を申請します。

国税庁HP 申告書等閲覧サービスの実施について(事務運営指針)

過去に自分が提出した申告書なら

税務署に申請すれば見せてもらえます(見る・書き写すだけ・コピーはダメ)。

本人が亡くなっているなら相続人が

また相続人全員から委任状をもらえば、税理士が閲覧可能です。

(私は、何度もこの制度のお世話になっています…(^^ゞ)

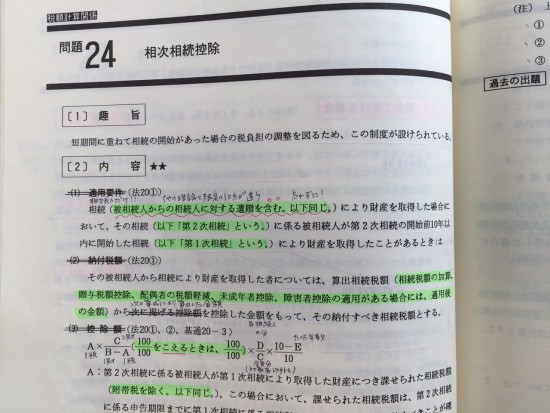

ちなみにこの相次相続控除、

私の受験時の大原簿記学校の理サブでは、個別問題40問中24問目にありました。

当時は、応用理論も含めて65問を暗記しましたが、

相続時精算課税のようにその後新設された規定もあり、今はいったい何問あることやら。

明日は税理士試験、相続税法の試験日です。

全ての受験生が、自分の持てる力をそのまま発揮できますように。

ひとりごと

夏季休暇を利用して、イタリアへ行ってきました。

ローマ、フィレンツェ、ベネチアの他、小さな村や島にも立ち寄り、すっかり日焼けしてしまいました…。

そして、その間にも『身近な~』本が、キリよく20刷・20万部になっています。

出版社さんの新聞広告効果により、昨日はAmazon総合3位で、今日は8位。

引き続き、どうぞよろしくお願い致します。