「税理士は遺産分割協議書を作成できない」という、誤解があり

今月発売されるFP向けの雑誌に、これに関する短めの記事を書きました。

が、先週土曜、税理士の都築巌先生主催の研究会に参加したところ、

やはりそのような誤解から、協議書を作成するため、行政書士登録をしている税理士さんがいらっしゃいました。

※税理士は行政書士として登録できます。

勉強熱心な税理士でも意外に知らない、というか保守的に考えがちのようです。

税理士が遺産分割協議書を作成できる場合

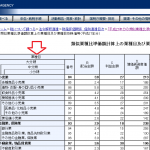

「配偶者の税額軽減」や「小規模宅地等の特例」を使いたいなら

相続税の申告書に遺産分割協議書を添付しないと、特例の適用は受けられません(添付が義務!)。

よって、お客様との契約に基づき、相続税の申告業務を受任している税理士が、

申告書への添付書類を作成することについては、法律上、何も問題は生じません。

【配偶者の税額軽減】

相続税法 第19条の2 配偶者に対する相続税額の軽減

第3項 第1項の規定は、第27条の規定による申告書(カッコ内省略)又は国税通則法第23条第3項(更正の請求)に規定する更正請求書に、第1項の規定の適用を受ける旨及び同項各号に掲げる金額の計算に関する明細の記載をした書類その他の財務省令で定める書類の添付がある場合に限り、適用する。相続税法施行規則 第1条の6 配偶者に対する相続税額の軽減の特例の適用を受ける場合の記載事項等

第3項 法第19条の2第3項に規定する財務省令で定める書類は、次に掲げる書類とする。

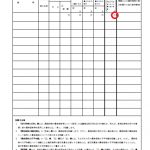

一 遺言書の写し、財産の分割の協議に関する書類(当該書類に当該相続に係る全ての共同相続人及び包括受遺者が自署し、自己の印を押しているものに限る。)の写し(当該自己の印に係る印鑑証明書が添付されているものに限る。)その他の財産の取得の状況を証する書類

※ 赤字の書類が、遺産分割協議書です。

小規模宅地等の特例については、租税特別措置法と租税特別措置法施行規則に同様の規定があります。

不動産の相続登記に使う協議書には、実印の押印が必要ですが、

自署(自筆による署名)は義務ではありません。

しかし、相続税の申告書に添付する協議書には、必ず相続人本人が「自署」する必要があります。

国税庁HP (参考)相続税の申告の際に提出していただく主な書類

税理士が遺産分割協議書を作成できない場合

税理士は、分割協議が成立した「後」、申告書の添付書類を作成することが仕事なので

・ 分割協議自体の中心となって、こう分けるべきだと主導する(税務面でアドバイスすることはOK)

・ 上記の特例の適用を受けないのに、協議書を作成する(行政書士登録をしていればOK)

ことはNGです。

もし税理士が、どんな相続案件においても協議書を作成したいなら、行政書士登録が必要です。

税理士が遺産分割協議書を作成すべきか

遺産に自宅などの不動産が含まれていれば、通常、司法書士に相続登記を依頼します。

そのため、税理士は信頼できる司法書士をお客様に紹介し

合わせて協議書の作成もお願いすればよいでしょう。

ただ、私は「税理士だから税金だけ」と自分の仕事を狭く捉える同業者には、疑問を感じます。

士業ごとの業務範囲の話は、確かに当事者である士業同士にとってはデリケートな問題ですが

それはお客様には関係のない話です。

故人を亡くし、藁にもすがる思いで税理士のもとを訪ねているかもしれません。

あまり多くの人には話したくない家庭やお金の事情だってあります。

なので、専門家ごとにたらい回しにすることが、必ずしも適切だとは思いません。

私は、可能な限り、対応できることは対応したいと考え

法律上、遺産分割協議書を作成できる場合は、作成するスタンスでいます。

ひとりごと

来週8/9(日)~16(日)まで夏季休暇を頂きます。

何かありましたら、今週中にご連絡下さい。