週刊税務通信 NO.3485(平成29年12月4日)

「地積規模の大きな宅地の評価」 マンション1室も適用可

マンション敷地全体で地積要件を判定

中低層マンションでの適用が見込まれる模様

目次

「広大地の評価」は「地積規模の大きな宅地の評価」へ

遺産の中に広い土地がある場合、通常より評価額を大幅に下げられる方法があります。

それを「広大地の評価」といいますが、今年いっぱいで廃止され

来年平成30年1月1日以後の相続からは、「地積規模の大きな宅地の評価」というものに変わります。

広大地より要件が明確化され、税理士は楽になるものの

要件がシンプルなだけに適用もれが怖いところです。

しかも従来は、どんなに広い土地でも、マンションの敷地には一切適用できませんでしたが

来年からは、要件を満たせばマンションの敷地にも適用できるようになります。

「地積規模の大きな宅地」にあたるかは、敷地全体で要件を判定するため

相続財産がマンションの1室という申告事案にも、適用できるケースが出てきます。

「地積規模の大きな宅地の評価」の適用を受けられる土地は?

【1 地積】 500㎡以上(三大都市圏)、1,000㎡以上(それ以外)

【2 地区区分】

路線価地域は「普通住宅地区」又は「普通商業・併用住宅地区」のみ。倍率地域は制限なし。

【ただし、以下に該当するものは除く】

・ 開発行為を行えない、市街化調整区域の宅地

・ 都市計画法の用途地域が、工業専用地域の宅地

・ 大規模工業用地

・ 一定の指定容積率以上の宅地(東京23区は300%以上、それ以外は400%以上だと対象外)

路線価地域は、間口狭小、奥行長大、不整形地などの各種補正率と併用できる点も

旧広大地との大きな違いです。

(倍率地域の場合も

固定資産税評価額を使わない場合は、普通住宅地区の各種補正率を併用できます)

資産評価企画官情報第5号

「財産評価基本通達の一部改正について」通達等のあらましについて(情報)

地積規模の大きな宅地の評価(平成29年10月3日)

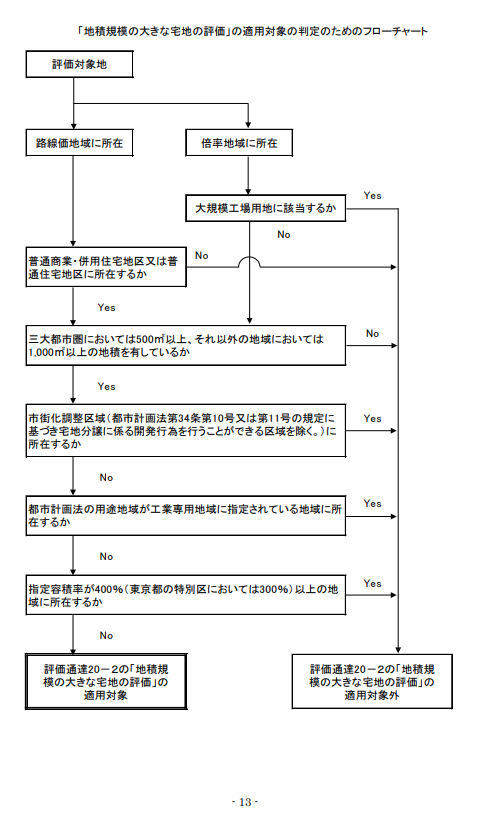

国税庁が公表しているこの情報には、通達には記載のない細かな取り扱いや

以下の「判定フローチャート」も載っていますので、確認しておきましょう。

どんなマンションが対象になる?

23区内は指定容積率300%以上だとNGなので、通常、タワーマンションは対象外ですが、

中低層のマンションは、適用を受けられることもありますので、必ずチェックが必要です。

路線価図だけではなく、都市計画図の確認がいりますね。

都心部のサラリーマンは、自宅が高級低層マンションの1室というケースもあるからです。

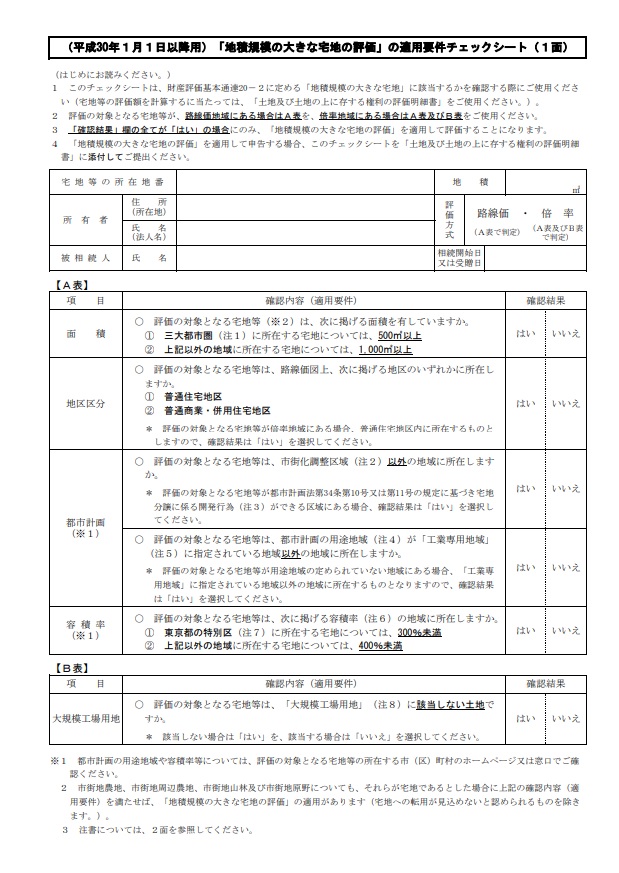

国税庁のHPにある「地積規模の大きな宅地の評価」の適用要件チェックシートについても、

確認しておいた方が安心です。

(国税庁HPより)

また、容積率は「指定」容積率だけで判定し、

前面道路の幅員によって決まる「基準」容積率は考慮しません。

それもまた、とてもおかしな気がしますが

この点は資産税に詳しい人ほど間違えそうですので、気をつけましょう。

「自分でできる相続税申告」に載せた事例は対象外

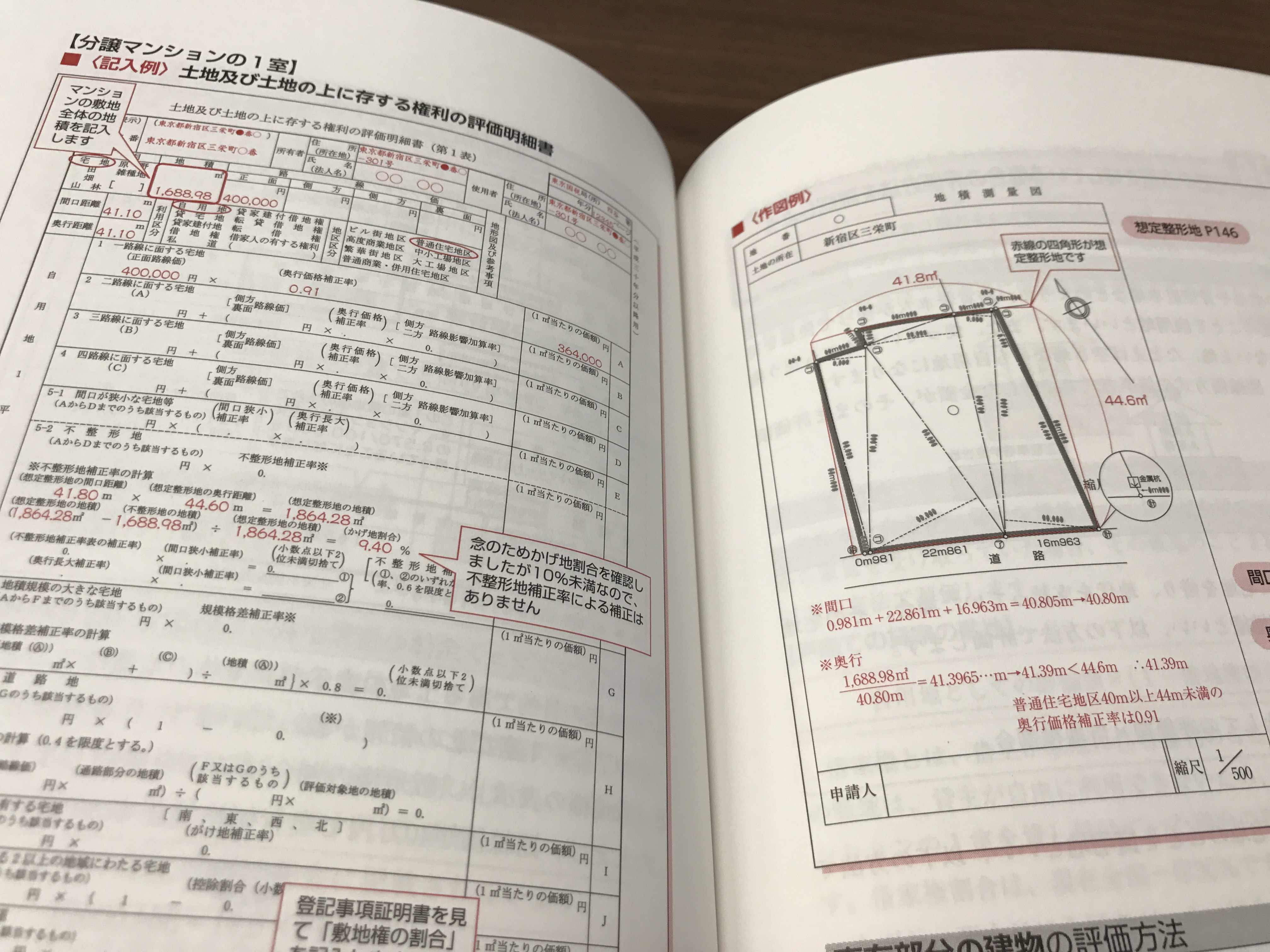

拙著でも、マンションの敷地の評価方法について解説しています(P168)

実在するマンションの謄本や地積測量図を参考に、評価明細書の例を載せましたが

ゲラの段階で「もしや、この事例、地積規模の大きな宅地の評価が必要だった?」と思い

(実在しない住所なので、問題にはならないのですが)

一応、参考にしたマンションの容積率を調べたところ、指定容積率300%で、適用対象外でした。

こんな風に、いつもヒヤヒヤドキドキですが

職業病とはいえ、これも一種の老化防止なのかもしれません。

[wpap service=”amazon” type=”image-text-h” id=”4426128978″ title=”自分でできる相続税申告 第2版”]

[wpap service=”amazon” type=”image-text-h” id=”4426122724″ title=”自分でできる相続税申告”]

ひとりごと

友人夫婦から、出版お祝いのフラワーアレンジメントが届きました。

また、札幌在住の友人は、日帰り東京出張の合間に、私の大好物ばかりを持って事務所に来てくれました。

じゃがポックルじゃなく、じゃがピリカ♪

本をお贈りしたた方からのお手紙もたくさん届いて、うれしいです^^