今月、国税庁から相続税の改正通達が公表されました。

今年は、相続税関係の改正が多く、

法令に書かれていない内容は、この通達を読み、取扱いを確認しておく必要があります。

豊洲のドッグラン。つくしは暑くても元気です。

目次

平成30年度 小規模宅地等の特例の改正内容

過度な節税対策を規制するため、大まかに以下のように改正されました。

1. 特定居住用宅地等(自宅の敷地/8割引)…別居親族が適用する場合の要件が厳格化

2. 貸付事業用宅地等(賃貸業の敷地/5割引)

…相続開始前3年以内に新たに貸付事業の用に供されたものを特例対象から除外

ただし、相続開始の日まで3年を超えて特定貸付事業を行っていた被相続人の貸付事業に供されていたものは、上記2.の規制を受けずに済みます。

特定貸付事業とは?

特定貸付事業とは、簡単にいえば、貸付の規模が「大きな」場合。

「節税になるから、マンションを一部屋買って人に貸しちゃえ」とかではなく、それなりの規模で(事業的規模で)貸付事業を営んでいたなら、3年縛りの制限なく、すべての物件を特例対象にできます。

・ 小さい場合…規制の対象(3年縛りあり)=3年以内に貸し付けたものは特例適用NG

・ 大きい場合…規制の対象外(3年縛りなし)=すべての物件について貸付期間を問わず特例適用OK

貸付の規模は「所得税」の通達で判定

相続税の通達(措置法通達69の4-24の4)には、「貸付規模が大きい=3年縛りの規制対象外」となるレベルについて、以下の「所得税」の判定基準を当てはめると書かれていました。

そして、この判定基準は、被相続人が「何を」貸し付けていたかによって異なります。

「不動産」の貸付

貸していたのが不動産なら、以下の通達の「いわゆる5棟10室」基準を超えれば、3年縛りの規制対象外になります。

所得税基本通達26-9(建物の貸付けが事業として行われているかどうかの判定)

建物の貸付けが不動産所得を生ずべき事業として行われているかどうかは、社会通念上事業と称するに至る程度の規模で建物の貸付けを行っているかどうかにより判定すべきであるが、次に掲げる事実のいずれか一に該当する場合又は賃貸料の収入の状況、貸付資産の管理の状況等からみてこれらの場合に準ずる事情があると認められる場合には、特に反証がない限り、事業として行われているものとする。

(1) 貸間、アパート等については、貸与することができる独立した室数がおおむね10以上であること。

(2) 独立家屋の貸付けについては、おおむね5棟以上であること。

「駐車場等」の貸付

単なる場所貸しの場合は、駐車場5台=貸室1室と考えることが一般的です。

よって、個々の賃料や規模によるので、一概には言えませんが

10室分、つまり50台を超えれば、3年縛りの規制対象外になる可能性が高いです。

また、車や自転車の預り保管業にあたる場合は、台数ではなく、以下の通達に基づき判定します。

所得税基本通達27-2(有料駐車場等の所得)

いわゆる有料駐車場、有料自転車置場等の所得については、自己の責任において他人の物を保管する場合の所得は事業所得又は雑所得に該当し、そうでない場合の所得は不動産所得に該当する。

事業所得・雑所得のいずれかは、事例ごとの判断になりますが

事業所得にあたる場合は、3年縛りの規制対象外になります。

※【参考】それを説明している相続税の通達

租税特別措置法関係通達69の4-24(特定貸付事業の意義)

措置法令第40条の2第16項に規定する特定貸付事業(以下69の4―24の8までにおいて「特定貸付事業」という。)は、貸付事業のうち準事業以外のものをいうのであるが、被相続人等の貸付事業が準事業以外の貸付事業に当たるかどうかについては、社会通念上事業と称するに至る程度の規模で当該貸付事業が行われていたかどうかにより判定することに留意する。なお、この判定に当たっては、次によることに留意する。⑴ 被相続人等が行う貸付事業が不動産の貸付けである場合において、当該不動産の貸付けが不動産所得(所得税法(昭和40年法律第33号)第26条第1項((不動産所得))に規定する不動産所得をいう。以下⑴において同じ。)を生ずべき事業として行われているときは、当該貸付事業は特定貸付事業に該当し、当該不動産の貸付けが不動産所得を生ずべき事業以外のものとして行われているときは、当該貸付事業は準事業に該当すること。

⑵ 被相続人等が行う貸付事業の対象が駐車場又は自転車駐車場であって自己の責任において他人の物を保管するものである場合において、当該貸付事業が同法第27条第1項((事業所得))に規定する事業所得を生ずべきものとして行われているときは、当該貸付事業は特定貸付事業に該当し、当該貸付事業が同法第35条第1項((雑所得))に規定する雑所得を生ずべきものとして行われているときは、当該貸付事業は準事業に該当すること。

(注) ⑴又は⑵の判定を行う場合においては、昭和45年7月1日付直審(所)30「所得税基本通達の制定について」(法令解釈通達)26―9((建物の貸付けが事業として行われているかどうかの判定))及び27―2((有料駐車場等の所得))の取扱いがあることに留意する。

相続税なのに所得税の通達を準用?

相続税に所得税の考え方を当てはめて解釈しているケースは他にもあります。

たとえば、小規模宅地等の特例で頻繁に出てくる「生計一」

これがどんな状態かのことかは、相続税の中にはどこにも定義がないため、一般的には以下の所得税の通達を参考に解釈を行っています。

所得税基本通達2-47(生計を一にするの意義)

法に規定する「生計を一にする」とは、必ずしも同一の家屋に起居していることをいうものではないから、次のような場合には、それぞれ次による。

(1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとする。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとする。

とはいえ、小規模宅地等の特例における生計一は

「片方の親族に収入があるかないか」「同居か別居か」なども含めて判断するため、所得税=相続税にはなりませんが。

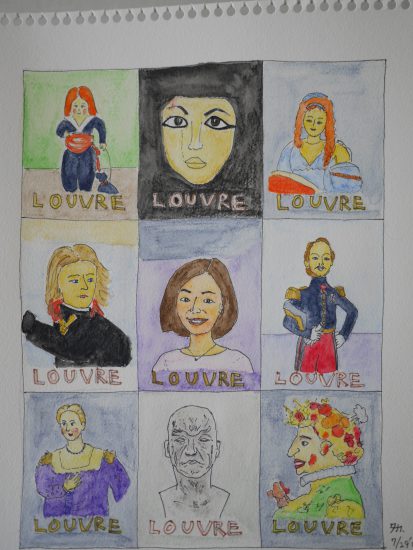

ひとりごと

合唱の練習を終えて自宅に帰ると、「ルーブル美術館展」の絵が。

わが家の画伯は、暑くても絵心満載です。